THUẾ THU NHẬP VÀ 6 LOẠI THUẾ PHẢI BIẾT TẠI ĐỨC.

Thuế thu nhập là loại thuế quan trọng nhất trong các loại thuế cần đóng ở Đức. Nó chiếm phần lớn doanh thu của tiểu bang, được trả bởi cả người lao động và cá nhân làm chủ. Vì vậy nó áp dụng cho hầu hết mọi người.

Cũng có những khoản mà bạn không phải trả bất kỳ khoản thuế thu nhập nào. Chúng bao gồm trợ cấp của cha mẹ (“Elterngeld”), trợ cấp thất nghiệp, BAföG và học bổng.

1. Thuế thu nhập ở Đức – Thuế thu nhập cá nhân

Thuế thu nhập cá nhân ở Đức được gọi là Einkommensteuer. Đây là loại thuế được đánh trực tiếp trên thu nhập cá nhân của người dân tại Đức. Các khoản thu nhập chịu thuế bao gồm thu nhập từ lương, tiền lãi, tiền thưởng, tiền hưu trí, thu nhập từ chứng khoán và bất động sản, và các khoản thu nhập khác.

Tỷ lệ thuế thu nhập cá nhân tại Đức được tính theo mức thu nhập chịu thuế và có bậc thuế khác nhau. Hiện nay, tỷ lệ thuế thu nhập cá nhân tại Đức dao động từ 14% đến 42% và được tính trên mức thu nhập chịu thuế tăng dần. Điểm bắt đầu của mỗi bậc thuế được gọi là “thang bậc thuế” và các khoản thu nhập nằm trong mỗi thang bậc thuế đều phải đóng mức thuế tương ứng. Ngoài ra, các khoản giảm trừ cũng được tính vào để giảm thiểu số tiền thuế phải đóng.

Nếu bạn là người nước ngoài đang sinh sống và làm việc tại Đức, bạn phải đóng thuế thu nhập cá nhân cho thu nhập của mình tại Đức. Tuy nhiên, theo các hiệp định thuế kép giữa Đức và một số quốc gia, những người có thu nhập từ nước ngoài đang sinh sống tại Đức có thể được miễn hoặc giảm thuế tại Đức.

2. Thuế tiền lương tại Đức:

Thuế tiền lương ở Đức là một phần của thuế thu nhập cá nhân (Einkommensteuer), được tính trên mức thu nhập chịu thuế của mỗi cá nhân. Mức thuế tiền lương tại Đức được tính bằng cách áp dụng các bậc thuế khác nhau cho các khoản thu nhập khác nhau.

Hiện nay, các bậc thuế tiền lương tại Đức được tính như sau:

- Cho mức thu nhập không đến 9.408 euro: 0% thuế

- Cho mức thu nhập từ 9.408 đến 57.051 euro: 14% thuế

- Cho mức thu nhập từ 57.051 đến 270.500 euro: 42% thuế

- Cho mức thu nhập trên 270.500 euro: 45% thuế

Ngoài ra, các khoản giảm trừ cũng được tính vào để giảm thiểu số tiền thuế phải đóng, bao gồm khoản giảm trừ cá nhân (basic personal allowance), giảm trừ cho những người có trách nhiệm nuôi dưỡng người thân (child allowance) và các khoản giảm trừ khác.

Trong một số trường hợp, nhà tuyển dụng sẽ trừ thuế tiền lương của nhân viên trực tiếp từ tiền lương trước khi trả lương cho nhân viên. Tuy nhiên, nhà tuyển dụng sẽ phải chịu trách nhiệm nộp thuế tiền lương này cho cơ quan thuế của Đức. Nếu thu nhập của bạn không vượt quá mức miễn thuế, bạn có thể yêu cầu nhà tuyển dụng không trừ thuế tiền lương và tự đóng thuế thu nhập cá nhân cho mình.

3. Các khoản giảm trừ thuế tại Đức:

Các khoản giảm trừ thuế tại Đức được tính vào để giảm thiểu số tiền thuế phải đóng. Dưới đây là một số khoản giảm trừ chính tại Đức:

- Khoản giảm trừ cá nhân (basic personal allowance): Đây là khoản giảm trừ được áp dụng cho mỗi cá nhân và tính theo mức thu nhập của họ. Hiện nay, mức giảm trừ cá nhân tối thiểu là 9.744 euro/năm.

- Giảm trừ cho người phụ thuộc (dependents allowance): Khoản giảm trừ này được áp dụng cho những người có trách nhiệm nuôi dưỡng người thân như vợ, chồng, con cái, cha mẹ… Hiện nay, mức giảm trừ cho mỗi người phụ thuộc là 5.172 euro/năm.

- Giảm trừ chi phí bảo hiểm y tế (health insurance deduction): Những người tham gia bảo hiểm y tế tại Đức có thể được giảm trừ khoản chi phí bảo hiểm y tế này.

- Giảm trừ chi phí giáo dục (education costs deduction): Những người có chi phí liên quan đến giáo dục như học phí, sách vở, trang thiết bị học tập có thể được giảm trừ thuế.

- Giảm trừ chi phí nhà ở (housing costs deduction): Những người có chi phí liên quan đến nhà ở như tiền thuê, tiền trả nợ có thể được giảm trừ thuế.

- Giảm trừ chi phí di chuyển (commuting expenses deduction): Những người có chi phí liên quan đến di chuyển đi làm như tiền xăng, tiền tàu xe có thể được giảm trừ thuế.

- Giảm trừ chi phí nộp học phí (tuition fees deduction): Những người đang theo học tại trường đại học, cao đẳng có thể được giảm trừ thuế tương ứng với số tiền học phí đã nộp.

Các khoản giảm trừ này còn tùy thuộc vào tình trạng hôn nhân, số lượng người phụ thuộc và các khoản chi phí khác.

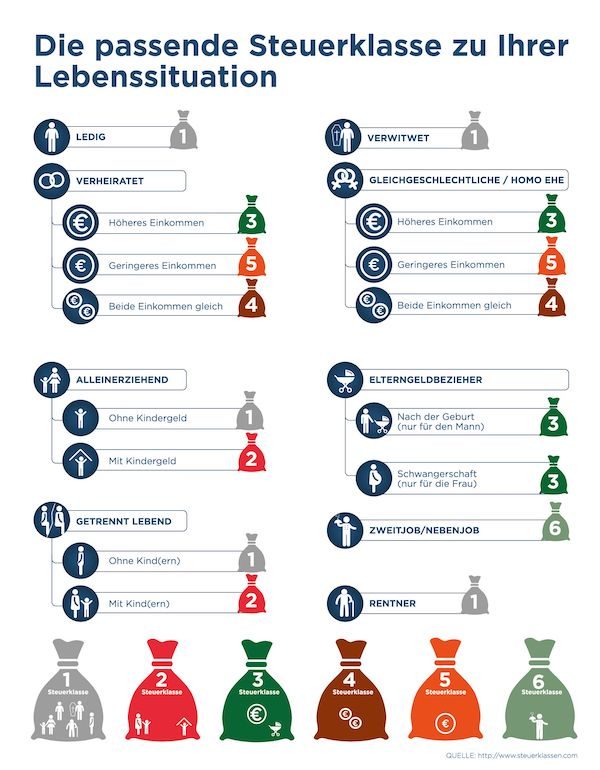

4. Các cấp thuế Đức:

Mức thuế tiền lương sẽ được chia ra làm 6 bậc thuế dựa trên hoàn cảnh gia đình và tình trạng hôn nhân. Người lao động thường được cơ quan thuế chỉ định một loại thuế phù hợp nhưng bạn có thể yêu cầu chỉ định một loại thuế nhất định. Để chắc chắn bạn nên tham khảo cố vấn thuế của mình để xác định được bậc thuế phù hợp đặc biệt là khi đã kết hôn. Dưới đây là 6 cấp bậc thuế:

Cấp I: Dành cho người độc thân hoặc người kết hôn nhưng chồng hoặc vợ không làm việc hoặc không sinh con, những người đã ly dị, goá vợ/chồng

Cấp II: Dành cho người độc thân có con nhỏ, hoặc nuôi con một mình

Cấp III: Đã kết hôn. Người đã kết hôn và sống tại Đức và chỉ một người làm công ăn lương, hoặc một trong hai kiếm được tiền lương nhưng phân loại theo Cấp V.

Cấp IV: Dành cho các cặp vợ chồng có thu nhập tương đương nhau và không có con

Cấp V: Đã kết hôn. Áp dụng cho người nộp thuế có vợ hoặc chồng được phân loại thuế Cấp III và sẽ được giữ lại 60% tiền lương còn người có thuế bậc V sẽ giữ lại khoảng 40% lương

Cấp VI: Người có nhiều việc làm cùng lúc và không phụ thuộc vào tình trạng hôn nhân. Công việc thứ 1 ( hoặc công việc có lương cao)sẽ tính theo thuế bậc 1, từ công việc thứ 2 trở đi tính theo bậc 6

5. Các loại thuế khác:

Ngoài thuế thu nhập cá nhân và thuế tiền lương, ở Đức còn có nhiều loại thuế khác, bao gồm:

- Thuế giá trị gia tăng (VAT): Đây là loại thuế áp dụng cho các hoạt động kinh doanh và dịch vụ tại Đức. Mức thuế VAT tại Đức là 19%, ngoại trừ một số loại hàng hoá và dịch vụ có mức thuế thấp hơn hoặc không chịu thuế.

- Thuế tài sản (property tax): Đây là loại thuế áp dụng cho tài sản động và tài sản cố định của các cá nhân và doanh nghiệp tại Đức. Mức thuế tài sản được tính dựa trên giá trị của tài sản và được thu về bởi chính quyền địa phương.

- Thuế mua bán (sales tax): Đây là loại thuế áp dụng cho các giao dịch mua bán bất động sản tại Đức. Mức thuế mua bán là 3,5% của giá trị giao dịch và được chia đều giữa người mua và người bán.

- Thuế xe cộ (car tax): Đây là loại thuế áp dụng cho các phương tiện giao thông cá nhân, bao gồm cả ô tô, xe máy, xe đạp điện… Mức thuế xe cộ được tính dựa trên loại và dung tích động cơ của phương tiện.

Ngoài ra, còn có nhiều loại thuế khác như thuế đất đai, thuế quảng cáo, thuế hình ảnh, thuế bảo hiểm xã hội… Tất cả các loại thuế này đều có vai trò quan trọng trong việc tài trợ cho các chương trình xã hội và hoạt động kinh tế của Đức.